今回から下記3商品の『米国高配当株式ETFの魅力』をあくまで個人的な主観でご紹介したいと思います。

【米国高配当ETFで有名な商品】

SPDRポートフォリオS&P500高配当株式ETF【SPYD】

iシェアーズコア米国高配当株【HDV】

バンガード米国高配当株式ETF【VYM】

この3つのETFは、世界的にも人気で多くの投資家が資産運用している有名な高配当ETFです。

これらのETFはリスク分散もしっかりされており、利回り的にもかなり良い投資商品だと思います。

まず基本的なことですが、気になりますよね。

1、『ETFって何?』

2、『なぜ日本じゃなくてアメリカの株式に投資するの?』

3、『高配当株式への投資は本当に利回りが良いの?』

1、まずETF(上場投資信託)とは、

ETF自体が市場に上場しているため、自分で証券会社(金融商品取引所)の口座を開設すれば自由に売り買いができるETFのことです。

・・・・?何それ?って感じですが、

ETFは、証券会社/銀行/保険会社などでも購入できますが、個人でもネット証券などから売買できるんです。

個人でネット証券から売買した方が種々の手数料(売買手数料、管理手数料など)を低く抑えられる点や銀行や保険会社などが取り扱っていない優良な商品を自由に売買できるため非常に有利な投資をすることが可能です。

また様々な指数と連動する商品があるため、投資目的や期待するリターンに応じて選択することができます。

【補足】

株の利益は基本的に株式投資には下記2種類のリターンしかありません。

キャピタルゲイン:株の売買差益のこと。

(1,000円で買って、株価が上昇し2,000円で売ると1,000円の利益)

インカムゲイン:株を保有中に得られる分配金(配当金)などの収益のこと。

(100株保有中、1株当たり10円の分配金の場合、1,000円の利益)

トータルリターン:キャピタルゲインとインカムゲインを合計した収益のこと。

2、なぜ日本じゃなくてアメリカの株式に投資するの?

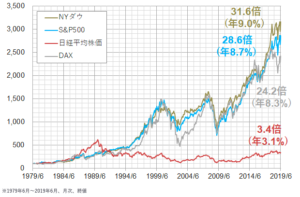

まずNYダウ(アメリカ株式)と日経平均(日本株式)を比較した場合、企業の成長率が全く違います。

ご覧の通りアメリカ企業は高い成長が期待できます、GAFAなど世界的に有名な企業の多くはアメリカから出ています。

では、今回紹介する米国高配当ETF投資のメリット/デメリットをまとめてみました。

【メリット】

1、アメリカは世界的に優良企業が多く会社の成長性や市場の流動性が高い、また配当利回りが高く、株主への還元(分配金/配当金)を積極的に行っている。

2、分散投資が可能でさらに年に数回銘柄の入れ替えを行うため、リスク分散とともに高い配当利回りが期待できる。

3、分配金(配当金)を毎年数回受け取ることができ、受け取った分配金の使い道を自由に選択することができる。

【デメリット】

1、アメリカの株式市場に投資をするため、為替や米国の景気状況に左右される。

2、トータルリターンがキャピタルゲインメインのインデックス投資に劣る可能性がある。

3、〇〇ショックなどの不況に弱く、高配当金を提供している企業は成長性があまり期待できない。

まとめると、

経済成長率が高く株主への還元意識が高いアメリカのETFを保有することで、多くの企業に分散して投資ができ、かつ毎年分配金が貰えるため長期的なライフイベントにおいても自由度の高いキャッシュフロー(お金の流れ)が期待できるってことです。

しかし不況時の株価下落の影響や為替リスクの影響を受けやすく、トータルリターン自体がキャピタルゲインメインのETFに劣る可能性がある。

ETFでも、複利のメリットを受けやすいキャピタルゲインメインのETFが良いと言っている方も多くいますが、20年〜30年後に受け取る元金が増えるETFよりも、毎年分配金を得られるインカムゲインメインのETFの方が生活の豊かさはより実感できると考えています。

例えば、若い頃から継続的にETFを継続定期に購入し続け、トータル1,000万の元金が70歳で2,000万円になったとします。

その場合、あくまで老後のための資金は増えますが老後までの期間に投資のメリットを受ける事はできず生活自体は全く変わりません。

老後のことを考えることも重要ですが、若い頃から日々の生活を豊かにする方が人生として幸福度は高いのではないかと思います。

あくまで個人的な考えですが・・・・

※キャピタルゲインメインのETFにも良い商品があるため、キャピタルゲインとインカムゲイン療法への分散が一番おすすめです。

今回は、インカムゲインメインのETFの中でも人気の高い『SPDRポートフォリオS&P500高配当株式ETF【SPYD】』について紹介をしたいと思います。

このSPYDは、アメリカのS&P500に採用されている会社の中から配当利回りが高い80社を組み入れていて、その80社に同じ比率で分散投資しているバンガード社(世界最大規模の資産運用会社)が提供しているETFになります。

※S&P500:ニューヨーク証券取引所、NASDAQに上場しているアメリカで代表的な500社の優良企業の株価を指数化したもの

組み入れられている80社の業種を見てみると、(2020年6月現在)

不動産 :18.8%

金融 :13.8%

エネルギー :11.5%

生活必需品 :11.2%

ユーティリティ:11.0%

ヘルスケア :8.1%など

割合としては、不動産/金融/エネルギーが多く、全体の44%程度になっています。

代表的な組み入れ企業は?

ギリアド :2.38%

ゼネラルミルズ :2.27%

クラウンキャッスルインターナショナル :2.22%

デジタル・リアルティー・トラスト :2.16%

アッヴィ :2.14%

カーディナルヘルス :1.96%

ドミニオンエナジー :1.96%

クラフトハインツ :1.94%

AMCR :1.88%

ファイザー :1.85%など

アメリカでも代表的な企業が組み入れられていますね。

ではSPYDのメリット/デメリットをまとめてみると、

【メリット】

1、S&P500の中でもとにかく高配当を提供している銘柄の上位80社へ分散投資することができる。

2、年に数回、条件に該当する銘柄へ自動的に入れ替えをしてくれる。(リバランス)

3、分配金(配当金)を毎年数回受け取ることができ、受け取った分配金の使い道を自由に選択することができる。

【デメリット】

1、組み入れ銘柄の多くは、成長性が低いためキャピタルゲインはあまり期待できない。

2、非常に好調な銘柄の場合、株価が上がりすぎると配当比率が低く計算されてしまいリバランスの際に組み入れ銘柄から外れてしまう可能性がある。

3、〇〇ショックなどの不況時には、他のETFと比較してトータルリターン(株価が大きく下がる)が大きく下がるリスクがある。

では主要なメリット/デメリットをワンポイントで解説したいと思います。

まず一番大きなメリットは、分配金が毎年貰える事によるキャッシュフローが良いことではないでしょうか。

直近の分配金の状況を見てみたいと思います。

【2017年】

3月:0.31759ドル

6月:0.342752ドル

9月:0.362827ドル

12月:0.398982ドル

トータル:1.422151ドル

【2018年】

3月:0.348771ドル

6月:0.376101ドル

9月:0.45071ドル

12月:0.44335ドル

トータル:1.618932ドル

【2019年】

3月:0.339422ドル

6月:0.461955ドル

9月:0.447676ドル

12月:0.49717ドル

トータル:1.746223ドル

【2020年】

3月:0.396187ドル

6月:0.365715ドル

トータル:0.761902ドル(6月現在)

分配金は年々増加していますね。

しかし2020年はCOVIT –19の影響を確実に受けており2019年より少なくなる予測です。

では、実際100万円を投資した場合どうなるかシュミレーションしてみます。

直近3年の分配金の平均を計算してみると、(2017年〜2019年)

1.5957686ドル

292株保有(約100万円)の場合、

※ドル円107円、6月時点のSPYD株価:32ドルの場合

465.964431ドル

分配金からまずアメリカの税金10%を差し引きして、

419.367988ドル

分配金を1ドル107円で計算してみると、

44,872円

さらに日本の税金20.315%を差し引きすると、、

35,756円

なんと約100万円で年間35,000円の分配金を受け取ることができます。

※上記では計算してませんが確定申告をすることでアメリカで引かれた10%の税金は、納めている税金額に応じて返還される可能性があります。

10年間このペースで分配金がもらえれば35万円のリターン+元金(その時点の株価に応じた元金)がトータルリターンになります。

銀行に預けても、年間0.001%の世界・・・

比べるまでもないですね。

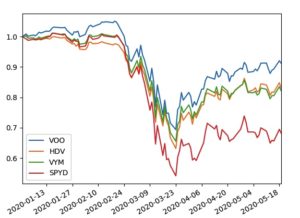

そして1番のデメリットは、今回のコロナショックなどをはじめとする不況時には、他のETFと比較して株価が大幅に下落するリスクではないかと思います。

今回の下落率は、S&P500や他の高配当ETF(HDV、VYM)と比較して一番大きく戻りも遅いです。

※青がS&P500、赤がSPYD

SPYDに組み込まれている高配当銘柄は、企業の成長性があまりなく、株価自体が安くなっている(株価が安いため、1株あたりの分配金割合が高くなっている)背景があり、〇〇ショックのような不況時にはかなり弱いことがデメリットになります。

つまり株価が下がることでキャピタルゲインが減少し、トータルリターンが下がります。

しかし裏を返せば売却せずずっと保有し続けていれば毎年インカムゲインを受け取ることができるため、実際分配金の減少が1番のデメリットだと思います。

今回は、日々の生活を豊かにする米国高配当ETFを紹介しましたがいかがだったでしょうか。

どんな投資商品にもメリット/デメリットは必ずありますが、投資目的に応じてETFを選択することが一番大切なことだと思います。

基本的に投資はリスクがつきものですが、長期であればあるほど元金割れのリスクは少なくなり、得られるリターンも大きくなります。

今回紹介したSPYDは、日々の生活を豊かにする投資であり、若いうちにこそお金が必要だと思われる方はこの高配当ETFが最適なのではないでしょうか。

お金はただ貯金するのではなく、お金自体にもしっかり働いてもらい(投資)少しでも日々の生活を豊かにしていきましょう。

高配当ETFに関するおすすめの本は下記になりますので参考になれば幸いです。

今後も有用性の高い情報をTwitterでも発信していますのでフォローも合わせて宜しくお願いします。

《Twitter》

https://twitter.com/starmymy1